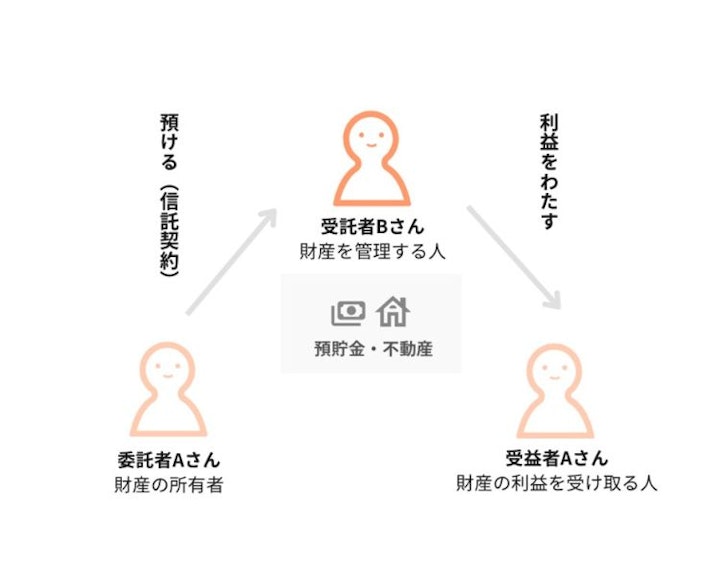

「家族信託」とは、委託者の家族などが受託者となって、委託者の財産を代わりに管理する仕組みです。「民事信託」とも呼ばれます。

家族信託では、委託者が受託者に対して、自分の財産を信託譲渡します。

受託者は信託財産の所有権を取得しますが、信託契約などの内容に従って、受益者のためにその財産を管理します。受益者は委託者と同じにすることも、違う人にすることもできます。

たとえばAの預金1000万円を、Bに対して信託譲渡します。この場合はAが委託者、Bが受託者です。

信託契約において、預金1000万円の使い道を、Aの孫であるCの教育費と定めたとします。

この場合、Cが家族信託の受益者となります。受託者であるBは信託契約に従い、Cのために預金を管理しなければなりません。

家族信託を活用すべきケースとしては、以下の例が挙げられます。

遺贈や生前贈与と異なり、信託契約にルールを定めることで、財産の使い道を細かく指定できます。

判断能力が正常な段階で、将来認知症になった際に財産を管理する受託者を指定できます。財産の活用方法についても、信託契約においてあらかじめ定めることができます。

幼い孫に直接財産を遺贈・贈与すると、成人するまでは法定代理人がその財産を管理します。

孫の法定代理人が信頼できない場合は、家族信託を設定して孫を受益者とすることで、法定代理人ではなく信頼できる受託者に財産の管理を任せられます。

不動産を複数の相続人が共有する場合、賃貸や売却に関して揉めてしまい、トラブルが生じるリスクがあります。

不動産を信託財産とする家族信託を設定すれば、賃貸や売却などは、信託契約のルールに従って受託者が単独で行います。そのため、不動産の共有に起因するトラブルを回避しつつ、その収益を複数の相続人へスムーズに分配可能です。

家族信託の仕組みは複雑であり、設定する際に多額の費用がかかります。そのため、別の方法で代替できる場合には、あえて家族信託を利用する必要性は乏しいでしょう。

たとえば、財産の配分を自分で決めたいだけであれば、家族信託を利用する必要はありません。生前贈与を行うか、または遺産の配分を記載した遺言書を作成すればよいからです。

財産の使い道まで細かく指定したい、不動産の共有によるトラブルを避けたいなど、特段の事情がある場合に限って家族信託の利用を検討しましょう。

家族信託のメリットとしては、以下の各点が挙げられます。

信託財産の管理に関するルールは、信託契約などで柔軟に定めることができます。そのため家族信託は、相続対策として幅広く活用可能です。

たとえば将来にわたる財産の使い道を、本人があらかじめ細かく指定できます。

また、不動産を1人の受託者に管理させて、その収益は複数の相続人へ分配するなど、複雑な相続にも家族信託であれば対応可能です。

家族信託はそのほかにも、本人や家族のニーズに応じて、相続対策として柔軟に活用できます。

家族信託は、遺言書による財産の贈与(遺贈)とは異なり、委託者が存命中でも、信託契約の定めに従ってスタートさせることができます。

たとえば、認知症の確定診断を受けた時点で家族信託をスタートさせれば、詐欺や浪費などのリスクから本人(委託者)を守ることができます。

遺贈や生前贈与によって与えた財産は、受け取った人が自由に使えます。ギャンブルや浪費などにより、財産が失われてしまうかもしれません。

これに対して家族信託の場合、信頼できる受託者を選んで財産の管理を任せることができます。

親族の中でも信頼できる人に財産の管理を任せれば、無為に財産が失われるリスクを最小限に抑えられ、本人(委託者)の望む形による財産の活用が期待できるでしょう。

家族信託にはメリットがある一方で、以下のデメリットがある点に注意が必要です。

家族信託の仕組みは複雑であり、信託契約をきちんと作り込む必要があります。そのため、家族信託を設定する際には、弁護士や司法書士に依頼するのが一般的です。

信託財産の金額などによりますが、家族信託の依頼費用は、遺言書作成と比べて高額な費用がかかるケースが多いです。相続対策として一般的に行われている遺言書の作成や生前贈与などに比べて、家族信託の費用は高くなる傾向にあります。

家族信託は、信託財産の管理を受託者に一任する点が大きな特徴です。

受託者が信託契約に従ってきちんと財産を管理すれば、家族信託の効果は正しく発揮されます。その反面、受託者が信託財産を横領するなど、本人の利益を害する行為に及んでしまうリスクがあります。

信頼できる受託者を選んだはずなのに、その見込みが誤っており、受託者が信託財産を横領などをしてしまうケースもあります。家族信託を設定する際には、受託者を慎重に選びましょう。

すでに述べたとおり、家族信託を設定する際には多額の費用がかかる点などに注意しなければなりません。

そのほかにも、家族信託を利用する際には、以下の点に十分ご注意ください。

「身上監護」とは、本人の生活や健康の維持、療養等に関する事項であり、本人の生活を維持するため、生活・医療・介護などに関する契約を本人に代わって締結することなどが含まれます。

家族信託の受託者は、本人(委託者)の身上監護を行うことはできません。身上監護が必要な場合には、家族信託と併せて成年後見制度(後見・保佐・補助・任意後見)を利用しましょう。

家族信託の受益者には、贈与税または相続税が課されることがあります。また、信託財産から収益が発生すれば、通常の申告とは別に税務申告を行わなければなりません。

家族信託に関する税務上の取り扱いについては、事前に税理士へ相談することをおすすめします。

家族信託によって多額の財産を信託譲渡すると、委託者の死後、受益者が相続人から遺留分侵害額請求(民法1046条1項)を受けるおそれがあります。

遺留分侵害額請求は、深刻な相続トラブルに発展することが多いです。家族信託を設定する際には、弁護士のアドバイスを受けながら、遺留分侵害に関する対策を行いましょう。

家族信託は自分でも設定できますが、自分の希望や家族の状況などを正しく踏まえた上で、信託契約の内容を適切に作り込むのは非常に大変なので、弁護士などの専門家に依頼することをおすすめします。

家族信託を設定する際に重要なのは、財産管理のルールなどを適切に定めた信託契約を作成・締結することです。定めるべき事項は個々に異なるので、インターネット上のひな形などをそのまま使えるとは限りません。

専門家の選び方については、以下の記事でくわしく解説しているので、あわせてお読みください。

関連記事:家族信託は危険なの?後悔しないために知っておくべきこと

家族信託の設定を専門家に依頼する場合は、50万円から100万円程度の初期費用がかかります。また、家族信託の開始後も、受託者の報酬や税務申告の税理士費用などのランニングコストが発生することがあります。

詳しくは以下の記事で解説しているので、あわせてお読みください。

関連記事:家族信託にかかる費用は?手続きの流れや自分でやる場合についても解説

家族信託は認知症対策や相続対策として幅広く活用できますが、メリット・デメリットの両面があります。

家族信託を利用すべきかどうかについては、成年後見制度や生前贈与・遺言書など他の方法と比較する必要があります。弁護士に相談すれば、どのような対策を取るのがベストなのかアドバイスを受けられますので、ぜひお気軽にご連絡ください。