養子縁組とは、養親と養子の間で法律上の親子関係を新たに発生させる手続きです。養親・養子いずれかの本籍地または住所地の市区町村役場に養子縁組届を提出すると、養子縁組の効果が発生します。

養子縁組をすると親子間の扶養義務が生じ(民法877条1項)、養子が未成年者の場合は養親の親権に服します(民法818条2項)。

また、養子は養親の相続人となる一方で(民法887条1項)、養子に子がいない場合には、養親が養子の相続人となります(民法889条1項1号)。

養子縁組には、「普通養子縁組」と「特別養子縁組」の2種類があります。

養親の相続については、普通養子と特別養子は等しく相続権を取得します。これに対して実親の相続については、普通養子は相続権を有しますが、特別養子は相続権を有しません。

養親の相続に関して、養子の法定相続分と遺留分は実子と同じです。

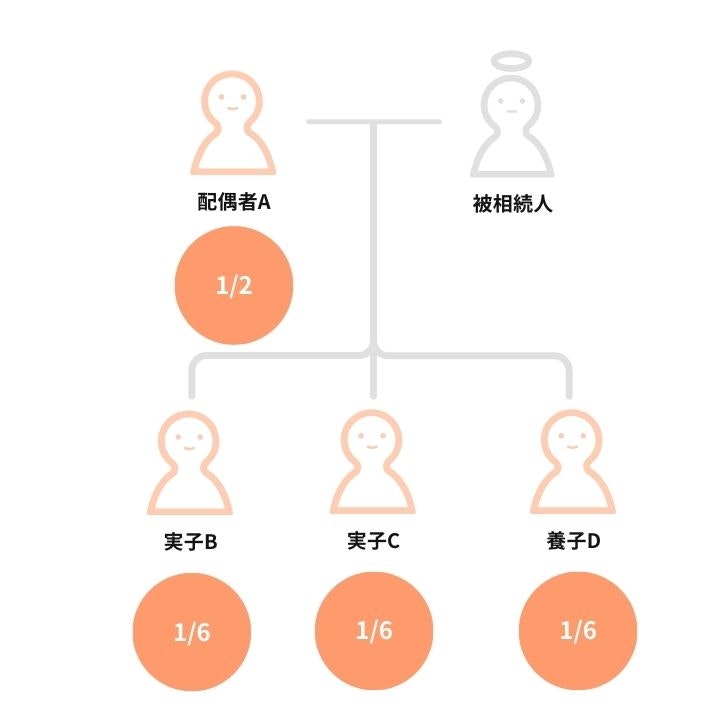

<設例1>

設例1では、Aの法定相続分が2分の1、B・C・Dの法定相続分が合わせて2分の1です。

実子と養子の法定相続分は同じであるため、B・C・Dの法定相続分は各6分の1となります。

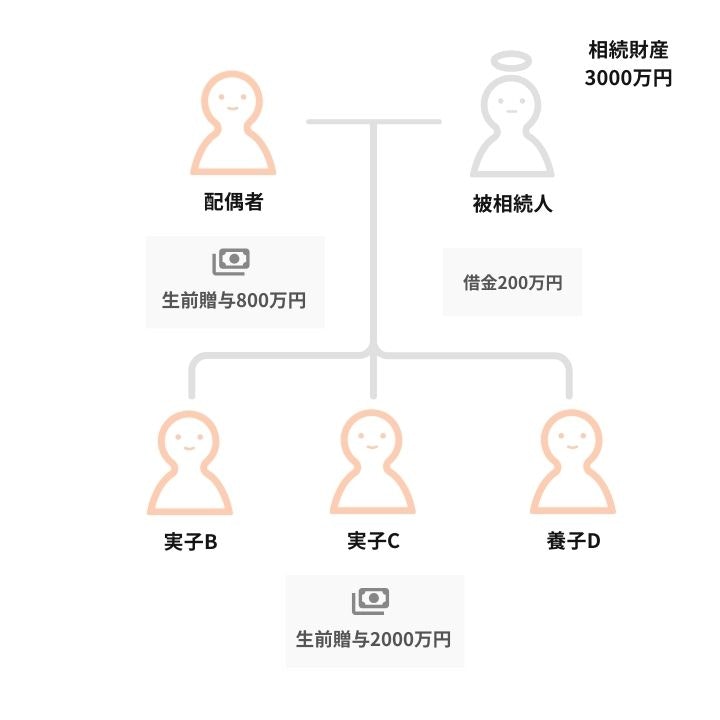

<設例2>

遺留分額は、以下の式によって計算します。

遺留分額 | 基礎財産額×遺留分割合 |

|---|---|

基礎財産額 | 以下の財産の総額から、相続債務の全額を控除した額 |

遺留分割合 | 直系尊属のみが相続人である場合は法定相続分の3分の1、それ以外の場合は法定相続分の2分の1 |

設例2では、相続財産3,000万円とAが受けた生前贈与800万円が遺留分の基礎財産に含まれますが、Cが受けた2,000万円の生前贈与は相続開始前10年間に行われた贈与ではないため、基礎財産に含まれません。

相続債務である借金200万円を差し引くと、遺留分の基礎財産額は3,600万円です。

Aの法定相続分は2分の1、B・C・Dの法定相続分は各6分の1です。

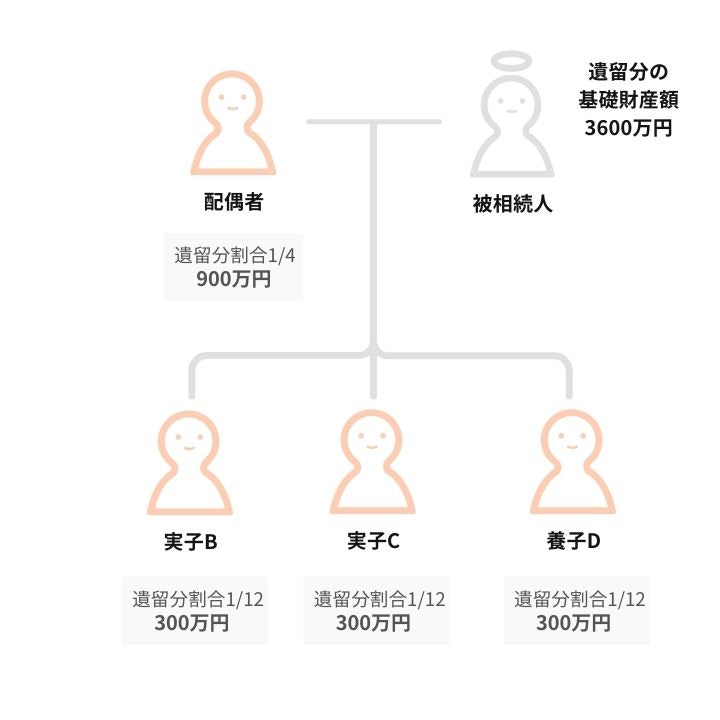

遺留分割合は法定相続分の2分の1なので、Aの遺留分割合は4分の1、B・C・Dの遺留分割合は各12分の1となります。

したがって、Aの遺留分額は900万円(=3,600万円×4分の1)、B・C・Dの遺留分額は300万円(=3,600万円×12分の1)です。法定相続分と同様に、実子と養子の遺留分は同じになります。

養子縁組は、相続税対策として活用されることがあります。 養子縁組をすると、相続税の課税について以下の影響が生じます。

相続税には基礎控除が設けられており、以下の式によって計算される基礎控除額に達するまでの相続財産等は非課税となります。

基礎控除額=3,000万円+600万円×法定相続人の数

養子も法定相続人に当たるので、養子縁組をすると法定相続人の数が増え、基礎控除額も増えます。その結果、課税される相続財産の総額を抑えることができます。

ただし、基礎控除の計算において法定相続人の数に算入できる養子の数は、実子がいる場合は1人まで、実子がいない場合は2人までとされている点に注意が必要です。

相続税の総額は、以下の手順で計算します。

養子縁組によって法定相続人の数が増えると、上記2の計算において、相続人1人当たりの相続税額が減ります。その結果、適用される累進税率が低くなり、相続税の総額を抑えらえる場合があります。

祖父母の遺産を相続するには、通常であればまず父母が祖父母の遺産を相続し、その後父母の遺産を相続するという2段階を踏む必要があります。この場合、相続税が2回課税されます。

これに対して、祖父母の養子になった場合は、祖父母の相続において遺産を直接相続できます。この場合、相続税の課税は1回で済むため、税負担が軽減されることがあります。

ただし、養子縁組によって相続人になった被相続人の孫は、相続税額が2割加算される点に注意が必要です。

相続と養子縁組に関しては、特に以下の2点に十分ご注意ください。

養子が相続人に加わることについては、他の相続人が反発する可能性があります。その結果、遺産分割協議がまとまらなくなってしまうおそれがあるので注意が必要です。 遺産分割トラブルを予防するためには、生前の段階で遺言書を作成し、遺産の分け方をあらかじめ決めておくことが効果的です。弁護士のアドバイスを受けながら、適切な内容の遺言書を作成しましょう。

養子縁組の目的が相続税対策に限られており、それ以外の目的がない場合は、相続税の負担を不当に減少させるものとして、税務署長によって養子縁組が否認されるおそれがあります(相続税法63条)。

養子縁組が税務上否認されると、追徴課税などのリスクが生じるので注意が必要です。家族関係の強化や後継者の確保など、相続税対策とは別に養子縁組が必要な理由を説明できるようにしましょう。

養子縁組は相続税対策として効果的な場合がありますが、トラブルのリスクにも注意が必要です。弁護士や税理士のアドバイスを受けながら、本当に養子縁組をすべきかどうか慎重に検討しましょう。

弁護士は養子縁組のほかにも、遺言書の作成などの相続対策を幅広くサポートいたします。早い段階から相続に備えたいとお考えの方は、弁護士にご相談ください。