寄与分とは、生前の被相続人に特別な貢献をした相続人の相続分を増やす仕組みです。

亡くなる前の被相続人に対し、介護や仕送りなどの援助をしていた場合、法定相続分の通りに遺産を分けると「不公平だ」「自分の相続分をもっと増やしてほしい」と感じる相続人もいるでしょう。寄与分は、このような「不公平感」を解消するための仕組みです。

寄与分は、相続分を調整する仕組みなので、相続人以外の者には認められません。ただし、被相続人の親族が、無償で介護などの労務を提供したことにより、相続財産の維持または増加に特別の寄与をした場合は、相続人に対して特別寄与料を請求できます。

寄与分が認められるためには、①扶養義務の範囲を超えた「特別の寄与」があり、②その結果、被相続人の財産の維持・増加に貢献したという事情が必要です。

相続財産の維持・増加に関する特別の寄与について、その方法は限定されていません。代表的な例を紹介します。

被相続人が病気や老齢などの理由により看護・介護が必要な場合に、特定の相続人が看護・介護に従事したことにより、看護・介護費用の支出を免れるなどして、被相続人の財産の維持に貢献した場合

相続人が被相続人の事業である農業や自営業に無給またはこれに近い形態で従事する場合

被相続人の生活費を援助したことにより被相続人の財産を維持した場合

被相続人の不動産の管理をしたり、税金を被相続人の代わりに負担したりすることにより、被相続人の財産を維持した場合

相続人が、被相続人の事業に関する借金を肩代わりしたり、被相続人名義で事業用の財産を取得するなどして被相続人の財産の維持または増加に貢献した場合

被相続人の不動産の競売を免れるために相続人が被相続人の債務を肩代わりする場合や、被相続人と資金を出し合って不動産を購入したけれど、不動産の名義が被相続人単独になっている場合など

被相続人への貢献が「特別な寄与」として認められるのか、扶養義務の範囲内とされるのかは、具体的な事情を元に判断されます。一般的には、「特別の寄与」と認められるハードルは高いです。では、どのような場合に「特別の寄与」と認められるのか、介護と家業の手伝いを例に解説します。

被相続人に対する介護が「①特別の寄与」にあたるかどうかについて、裁判所では主に以下のような事情があったかどうかが考慮されています。

具体的には、次のような事情があると、「特別の寄与」があったと認められやすくなります。

一方で、「月に何度か被相続人のために家事を手伝った」「被相続人が病院へ行くのに付き添った」程度の支援は扶養義務の範囲内と考えられています。

被相続人に対する手伝いが「①特別の寄与」にあたるかどうかについて、裁判所は主に以下のような点を重視して判断する傾向があります。

具体的には、次のような事情があると、「特別の寄与」があったと認められやすくなります。

一方で、「年に数回、帰省した時に父の農業を手伝うことがあった」「従業員として給料をもらって手伝っていた」程度にとどまる場合には、扶養義務の範囲内であると考えられています。

「特別の寄与」に当たる場合でも、それによって被相続人の財産が維持・増加していない場合には寄与分は認められません。介護によって介護費用が抑えられた、家業の手伝いによって売上が成長したといった事情が必要です。

寄与分を主張する流れとしては、まず寄与分の額を計算し、遺産分割協議などの場で他の相続人に提示します。他の相続人の意見も聞きながら、最終的には相続人全員が合意した額が、寄与分の額となります。話し合いで決まらない場合には、家庭裁判所に調停を申し立てて、調停手続きの中で協議を行います。調停がまとまらない場合には、審判に移行します。

家庭裁判所の調停や審判では、寄与分の額は、寄与の時期、方法、程度、相続財産の額などを考慮して決められるため、一律に決まるわけではありませんが、一般的には以下で紹介する計算方法が参考になります。

第三者に介護を依頼した場合の日当額として、国が定める介護報酬基準のうち、訪問介護を前提とした場合の日当額が目安になります。

ただし、介護報酬基準は3年ごとに改定されており、また、介護の内容や地域によっても金額が変動します。詳しく計算したい場合には、厚生労働省のホームページで最新の介護報酬基準を調べるか、弁護士に相談しましょう。

2024年1月現在における訪問介護を前提とした場合の日当額の基準は、以下のように定められています。

要介護1 | 3960円 |

要介護2 | 3960円〜5790円 |

要介護3 | 5790円 |

要介護4 | 6630円 |

要介護5 | 6630円〜7470円 |

裁量割合とは、個々の事案に応じて裁判所が判断する割合です。被相続人と寄与をした人との関係性や、給付した財産の種類、給付の経緯などの一切の事情を考慮して、特別の寄与として認める割合が決められます。

または

寄与相続人が通常得られたであろう給付額は、通常、賃金センサスの平均賃金から算定します。賃金センサスは毎年調査が行われており、最新のものは厚生労働省のホームページで確認できます。

生活費相当額を差し引く、あるいは生活費控除割合に応じて減額するのは、寄与した相続人が無報酬または大幅に低い報酬で働いていたのに生活できていたとするなら、通常は生活費が被相続人の財産から支出されていたと考えられるからです。

生活費の算定は、原則として実費をもとに計算します。実費がわからない場合には、概算額を算出します。例えば、被相続人の家に同居していた場合には、家賃や光熱費などを差し引きます。

実費がわからない場合に、概算額の代わりに、交通事故の損害額の計算で用いられる生活費控除割合が用いられる場合もあります。相続人の属性に応じて、以下のように分類されます。一家の支柱とは、いわゆる一家の大黒柱として、主にその人の収入で世帯の生計を維持している人のことをいいます。

一家の支柱 | 被扶養者1人の場合 | 40% |

被扶養者2人以上の場合 | 30% | |

女性(主婦、独身、幼児等を含む) | 30% | |

男性(独身、幼児等を含む) | 50% |

仕送りしていた全額が寄与分として認められるわけではなく、法定相続分の割合を扶養義務の範囲内と捉えて、以下のように計算します。

例えば、相続人は子が2人、そのうち1人だけが被相続人に月10万円の仕送りを10年間行った場合の寄与分の額を計算すると、次のようになります。相続人の法定相続分は1/2です。

10万円 × (10年 × 12か月) × (1 - 1/2) = 600万円

第三者に財産管理を依頼した場合の報酬額には明確な基準はありませんが、ひとつの基準として、第三者に依頼した場合の報酬額が基準となります。例えば、不動産の管理をした場合には、同様の管理を不動産会社に委託した場合の費用が参考になります。

貨幣価値変動率とは、贈与を行った当時の金額の価値を、現在のお金の価値に換算するために使われる指標です。現在の消費者物価指数を贈与を行った当時の消費者物価指数で割ることで求められます。

消費者物価指数は、日本銀行のホームページで調べることが可能です。詳しくは日本銀行のホームページをご覧ください。

たとえば、被相続人に100万円を贈与した場合の寄与分を計算します。贈与したのは1965年、相続開始が2022年とし、裁量割合は0.7とします。

1965年の消費者物価指数は23.9、2022年の消費者物価指数は106.6です。

106.6(2022年)÷23.9(1965年)=4.5倍

贈与を行った1965年と2022年現在の貨幣価値変動率は4.5であることがわかりました。

したがって、寄与分の額は次のようになります。

100万円 × 4.5 × 0.7 = 315万円

被相続人個人ではなく、被相続人が経営する会社に対して贈与などがなされた場合には、寄与分と認められない場合があるので注意が必要です。

そのほか、個別のケースについて具体的な寄与分の額を知りたい場合には、弁護士にご相談ください。

特別寄与料とは、相続人以外の親族が被相続人の財産の維持・増加に貢献した場合に、相続人から支払いを受けることができる金銭です。

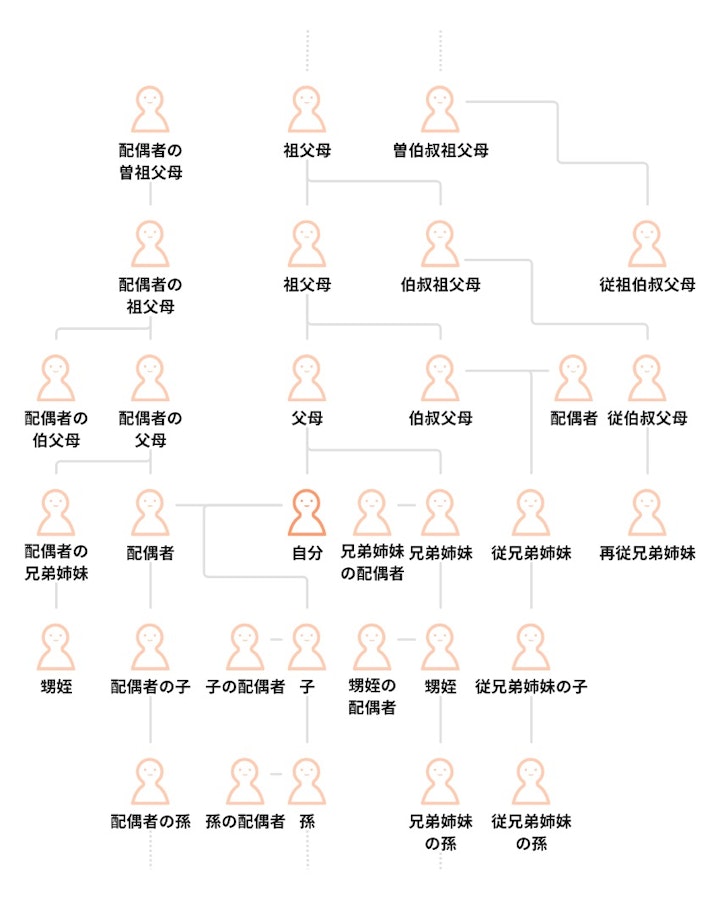

寄与分は、相続人にのみ認められるのに対して、特別寄与料は相続人以外の親族に認められます。親族には、6親等内の血族、配偶者、3親等内の姻族が含まれます。被相続人の子の配偶者はもちろんのこと、被相続人の配偶者の連れ子や、被相続人の兄弟姉妹の子・孫、被相続人の従兄弟の子・孫など広い範囲が含まれています。